キャッシングは、急な出費や一時的な資金不足に対応するための金融サービスです。しかし、その仕組みや利用方法を正しく理解せずに利用すると、思わぬトラブルに巻き込まれる可能性があります。この記事では、キャッシングの基本概念から実際の利用方法まで、幅広く解説していきます。

なお、お金がないときの対処法については別の記事でまとめています。ぜひこちらもご覧ください!

【速攻解決】お金がない!ピンチを助ける25個の方法

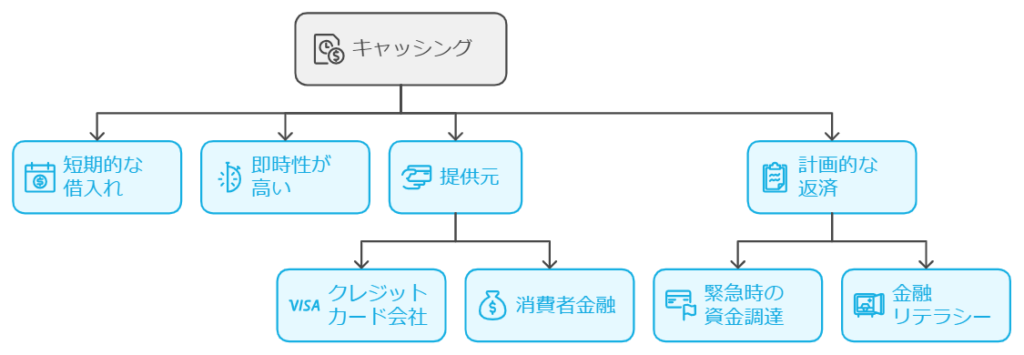

キャッシングとは

- 短期的な借入れ

- 即時性が高い

- 主にクレジットカードや消費者金融で提供

キャッシングとは、これらの特徴を持つ金融サービスであり、急な出費や一時的な資金不足に対応するために利用されます。特に短期間での借入れが可能であり、即時に現金を手に入れることができるため、利便性が高い点が魅力です。主な提供元としては、クレジットカード会社や消費者金融が挙げられますが、これらを利用する際には、正しい理解と計画的な返済が重要です。

キャッシングを理解することは、緊急時の資金調達手段としての利用や、金融リテラシーを向上させるためにも重要です。また、過剰借入れのリスクを避け、適切な資金管理スキルを身につけるためにも、キャッシングの仕組みやリスクをしっかりと把握しておくことが求められます。

なお、お金がないときの対処法については別の記事でまとめています。ぜひこちらもご覧ください!

【速攻解決】お金がない!ピンチを助ける13個の方法

キャッシングの仕組み

キャッシングを正しく利用するためには、その基本的な仕組みを理解することが不可欠です。キャッシングがどのように機能し、どのように利用できるのかを知ることで、より安心してサービスを活用できるようになります。

クレジットカードのキャッシングと消費者金融の違い

| 特徴 | クレジットカードキャッシング | 消費者金融 |

| 利用方法 | カードを使ってATMで引き出し | 専用カードやATM、振込など |

| 審査 | カード発行時に済んでいる | 都度審査が必要な場合がある |

| 金利 | 比較的高い | やや低い場合が多い |

| 借入限度額 | カードの利用限度額による | 別途設定される |

クレジットカードキャッシングと消費者金融のキャッシングには、いくつかの違いがあります。クレジットカードキャッシングは、すでに所有しているクレジットカードを使って、ATMから直接現金を引き出す方法です。カード発行時に審査が完了しているため、手軽に利用できますが、金利が高めに設定されていることが多いのが特徴です。また、借入限度額はカードの利用限度額に依存します。

一方、消費者金融のキャッシングは、専用のカードやATM、または振込によって現金を借り入れる方法です。利用の際には、その都度審査が必要になる場合がありますが、クレジットカードよりも金利がやや低く設定されていることが多く、借入限度額も個別に設定されるのが一般的です。

これらの違いを理解し、自分に合ったキャッシングの方法を選ぶことが重要です。

利用可能額と返済方法

キャッシングを利用する際の利用可能額と返済方法は、個人の信用度や収入に応じて設定されるため、人によって異なります。また、利用するキャッシングの種類によっても異なる点があります。

利用可能額

キャッシングの利用可能額は、基本的に個人の信用度や収入に基づいて設定されます。クレジットカードの場合、ショッピング枠とは別にキャッシング専用の利用枠が設定されることが一般的です。この利用枠は、カード発行時に決定され、利用者の信用情報に応じて増減することがあります。一方、消費者金融の場合、利用可能額は個別に設定され、借入れの都度審査が行われることがあります。

返済方法

キャッシングの返済方法は、以下の3つの主要な方法があります。

- 一括返済

借入れた金額を一度に全額返済する方法です。この方法は、金利を最小限に抑えられるため、経済的に余裕がある場合に適しています。 - リボ払い

毎月一定額または一定率を返済する方法です。リボ払いは月々の負担を抑えることができる反面、返済期間が長引くと総支払額が増える傾向があります。 - 分割払い

借入れた金額を複数回に分けて返済する方法です。返済回数や期間を設定できるため、計画的な返済が可能ですが、こちらも長期間利用すると金利負担が増える可能性があります。

返済方法の選択は、利用者の経済状況や借入額に応じて慎重に行う必要があります。また、返済方法によって金利や手数料が異なるため、事前に各方法の特徴を理解し、自分に最適な方法を選ぶことが重要です。

キャッシングの種類

キャッシングにはいくつかの種類があり、それぞれに異なる特徴や利用方法があります。自分のニーズや状況に最も適したキャッシング方法を選ぶことが重要です。以下の表で、主なキャッシングの種類とその特徴を確認しましょう。

| キャッシングの種類 | 特徴 | 主なメリット | 主なデメリット |

| クレジットカードキャッシング | クレジットカードの付帯サービスとして提供。即時利用が可能。 | 既存のカードで利用可能、24時間対応 | 金利が高い、利用枠が低めに設定されがち |

| カードローン | 銀行や信用金庫が提供するローンサービス。専用カードで利用。 | 金利が比較的低い、大口借入れが可能な場合あり | 申込時に審査が必要、即日利用が難しい場合あり |

| 消費者金融 | 貸金業者が提供する小口融資サービス。無担保・無保証人が一般的。 | 審査が比較的緩やか、即日融資が可能 | 金利が高め、過剰借入れのリスクが高い |

クレジットカードキャッシング • 特徴

- クレジットカードの付帯サービスとして提供

- 即時利用が可能

- ショッピング枠とは別に設定される利用枠がある

- 既存のクレジットカードで利用可能

- 24時間利用できる場合が多い •

- 【デメリット】金利が比較的高い

- 【デメリット】利用枠が低めに設定されることが多い

クレジットカードキャッシングは、クレジットカードに付帯しているサービスの一つで、すぐに現金を手に入れることができる便利な方法です。このサービスは、クレジットカードのショッピング枠とは別に設定されたキャッシング枠を利用して、ATMなどで現金を引き出すことができます。

クレジットカードさえ持っていれば、特別な手続きなしに24時間利用できるため、急な資金需要に対応するのに適しています。

カードローン • 特徴

- 銀行や信用金庫が提供するローンサービス

- 専用カードで利用

- 借入と返済を繰り返し行える revolving 方式が一般的

- 金利が比較的低い(特に銀行系)

- 大口の借入れが可能な場合がある

- 【デメリット】申込時に審査がある

- 【デメリット】即日利用できないことがある

カードローンは、銀行や信用金庫が提供するローンサービスで、専用のカードを使って利用することができます。このサービスは、繰り返し借入と返済を行えるリボルビング方式が一般的で、必要な時に必要な金額を借りることができる柔軟性が特徴です。

金利はクレジットカードキャッシングに比べて比較的低く、大口の借入れが可能な場合もあるため、計画的な借入れに向いています。ただし、利用する際には申込時に審査が必要で、即日利用ができない場合がある点には注意が必要です。

消費者金融 • 特徴

- 貸金業者が提供する小口融資サービス

- 無担保・無保証人が一般的

- 審査が比較的緩やか

- 初回利用時でも即日融資が可能な場合がある

- 【デメリット】金利が高めに設定されている場合が多い

- 【デメリット】過剰借入れのリスクがある

消費者金融は、貸金業者が提供する小口融資サービスで、無担保・無保証人での利用が一般的です。審査が比較的緩やかで、初回利用時でも即日融資が可能な場合があるため、急いで現金が必要なときに便利です。

一方で、金利が高めに設定されていることが多く、利用者は過剰借入れのリスクに注意する必要があります。慎重に利用しないと、返済負担が増加する可能性があるため、計画的な利用が求められます。

キャッシングの利用方法

キャッシングの利用方法は主に以下の3つがあります。

ATMでの利用 • 手順

- ATMにカードを挿入

- 暗証番号を入力

- 「キャッシング」または「借入れ」を選択

- 金額を入力

- 現金を受け取る

ATMでキャッシングを利用する際は、上記の手順に従って簡単に現金を引き出すことができます。ただし、ATM利用時には利用手数料がかかる場合があり、また、利用できるATMが限られていることがあるため、事前に確認しておくことが重要です。

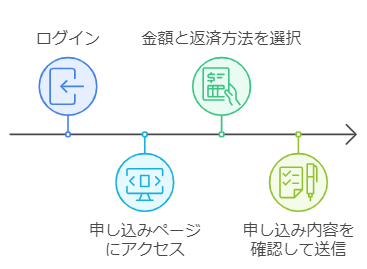

インターネットや専用アプリでの申し込み • 手順

- サービスにログイン

- キャッシング申し込みページにアクセス

- 借入金額と返済方法を選択

- 申し込み内容を確認して送信

インターネットや専用アプリを利用したキャッシングは、24時間いつでも手続きができるため非常に便利です。特に、振込で受け取る形式が多いため、ATM手数料がかからないこともメリットです。ただし、手続きの際には、入力内容をしっかり確認してから送信するよう注意が必要です。

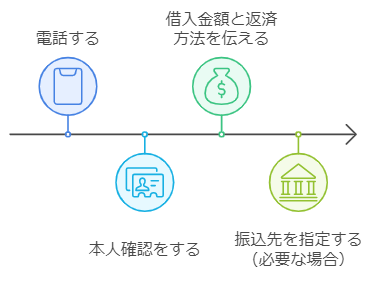

電話での申し込み • 特徴

- サービス提供会社に電話

- 本人確認

- 借入金額と返済方法を伝える

- 振込先を指定(必要な場合)

電話でのキャッシング申し込みは、オペレーターによる案内で手続きが進められるため、手続きが簡単で安心感があります。24時間対応のサービスが多く、インターネット環境がなくても利用できるのが大きなメリットです。特に、操作に不安がある場合や、疑問点を解消しながら申し込みを進めたい場合には、この方法が適しています。

必要書類と審査プロセス

クレジットカードキャッシング

クレジットカードキャッシングの場合、通常は追加の書類提出は必要ありません。これは、カード発行時にすでに審査が完了しているためです。カード発行時の審査において、申込者の信用情報や収入などが確認されているため、キャッシングを利用する際には新たな審査手続きを行う必要がないのが特徴です。

カードローンや消費者金融(新規の場合)

- 本人確認書類(運転免許証、マイナンバーカードなど)

- 収入証明書(源泉徴収票、給与明細など)

- 審査には通常1〜3営業日程度かかる

キャッシングを新規に利用する際には、いくつかの必要書類を準備する必要があります。具体的には、本人確認書類として運転免許証やマイナンバーカードが求められることが一般的です。また、収入証明書として源泉徴収票や給与明細などが必要になる場合があります。これらの書類を提出した後、審査が行われますが、通常この審査には1〜3営業日程度かかります。

キャッシングを利用する際には、借入金額や返済計画を十分に検討し、自身の経済状況に見合った利用を心がけることが重要です。無理のない返済プランを立てることで、キャッシングをより安心して利用することができます。

キャッシングの金利と手数料

キャッシングを利用する際は、金利と手数料を正確に理解することが重要です。これらのコストは借入金額に大きく影響します。

実質年率(利息)について

実質年率とは

実質年率とは、年間の利息の割合を示す指標です。借入金に対する利息がどの程度になるかを年単位で表したもので、キャッシング利用時の重要な要素となります。

計算方法

実質年率の計算方法は以下の通りです。

(利息 ÷ 借入金額 ÷ 日数) × 365 × 100

具体例

例えば、10万円を30日間借りて利息が1,000円の場合、以下のように計算されます。

| 項目 | 数値 |

| 借入金額 | 100,000円 |

| 利息 | 1,000円 |

| 借入日数 | 30日 |

| 実質年率計算式 | (1,000 ÷ 100,000 ÷ 30) × 365 × 100 |

| 実質年率 | 12.17% |

この例では、10万円を30日間借りた場合の実質年率は12.17%となります。

各種手数料について

1. ATM利用手数料

- 自社ATM:無料の場合が多い

- 他社ATM:100円〜300円程度

2. 振込手数料

- インターネットバンキング利用:無料〜数百円

- ATMでの振込:数百円〜千円程度

3. 返済手数料

- コンビニ払い:100円〜200円程度

総量規制と上限金利

総量規制について

総量規制とは、個人が借り入れできる総額を年収の3分の1までに制限する規制です。この規制により、借りすぎによる返済不能のリスクを減らすことが目的です。

上限金利について

上限金利は、利息制限法により定められた最大金利のことを指します。以下のように借入金額によって上限金利が異なります。

| 借入金額 | 上限金利 |

| 10万円未満 | 20% |

| 10万円以上100万円未満 | 18% |

| 100万円以上 | 15% |

これにより、借入額に応じた適正な金利が適用されるようになっています。

注意点

キャッシングを利用する際には、以下の点に注意が必要です。

- 金利は日割り計算

金利は日ごとに計算されることが多く、借入期間が長くなるほど利息が増える傾向にあります。 - 延滞金利

返済が遅れると、通常の金利に加えて延滞金利が加算されるため、返済遅延は避けるべきです。 - キャンペーン

一部の金融機関では、キャンペーン期間中に金利が一時的に低くなる場合があるため、賢く利用すると有利です。

キャッシングのメリットとデメリット

キャッシングを利用する前に、そのメリットとデメリットを十分に理解することが大切です。

メリット

1. 即時性と便利さ

- 急な出費に対応できる

- 24時間利用可能な場合が多い

- ATMやオンラインで簡単に利用できる

キャッシングは、急な出費が発生した際に迅速に対応できる点が大きなメリットです。特に、夜間や週末など銀行が営業していない時間帯でも、24時間利用可能な場合が多く、ATMやオンラインを通じて簡単に現金を手にすることができます。

これにより、いきなりお金が必要になっても対応ができるようになるため、生活の中で不意に発生する緊急事態に備える手段として非常に有効です。

2. 審査の簡便さ

- クレジットカード付帯の場合、追加審査不要

- 消費者金融では、比較的緩やかな審査基準

- したがってお金を借りるハードルが低い

キャッシングのもう一つの大きなメリットは、審査の簡便さです。クレジットカードに付帯しているキャッシング機能の場合、カード発行時に既に審査が行われているため、追加の審査が不要で、すぐに利用を開始できます。

また、消費者金融によるキャッシングは、比較的審査基準が緩やかな場合が多く、特に急いで資金が必要な際に迅速に対応できる点が魅力です。これにより、お金を借りるのハードルが低くなり、必要な時にすぐに利用できる利便性が高まります。

3. 柔軟な返済方法

- 一括返済、分割返済、リボ払いなど選択可能

- 返済額の調整が可能な場合がある

- したがって無理のない返済計画が立てやすい

キャッシングの利用において、柔軟な返済方法が選べる点も大きなメリットです。利用者は、自身の経済状況に合わせて、一括返済や分割返済、リボ払いなどから適切な返済方法を選択できます。

また、返済額の調整が可能な場合もあり、月々の返済負担を軽減することができます。このような柔軟性により、無理のない返済計画を立てることができ、利用者は安心してキャッシングを活用できるでしょう。

4. 担保不要

- 無担保で利用できる

- 資産を保護

- 手続きが簡素

キャッシングの利用に際して担保が不要であることは、大きなメリットの一つです。通常、ローンを組む際には担保が必要な場合がありますが、キャッシングではそのような手続きが不要です。

このため、所有する資産を担保に差し出すことなく、必要な資金を調達することが可能です。これにより、手続きが簡素化され、利用者にとって非常に手軽な資金調達手段となっています。

デメリット

1. 高金利

- クレジットカードのショッピング利用と比べて高い

- 長期間の利用で利息が膨らむ可能性

キャッシングの最大のデメリットは、その高金利にあります。クレジットカードのショッピング利用に比べて、キャッシングの金利は一般的に高く設定されており、短期間の利用であっても利息が大きくなりがちです。

特に、長期間にわたって借入れを続けると、利息が雪だるま式に増えていくため、返済総額が大幅に膨らむリスクがあります。これにより、最初は少額の借入れでも、最終的には大きな負担となる可能性があるため、利用時には慎重な計画が必要です。

2. 過剰借入れのリスク

- 簡単に借りられるため、返済能力を超えた借入れの危険性

- 多重債務に陥るリスク

キャッシングの利用が容易である一方、その手軽さが過剰借入れのリスクを引き起こす可能性があります。簡単に現金を手に入れることができるため、自分の返済能力を超えた金額を借りてしまう危険性が高まります。

これにより、複数のキャッシングやローンを同時に利用してしまい、結果として多重債務に陥るリスクが増大します。このような状況に陥ると、返済が困難になり、さらなる経済的な負担を抱えることになるため、利用には細心の注意が必要です。

3. 信用スコアへの影響

- 頻繁な利用や返済遅延は信用スコアを下げる可能性

- スコアが低下するとローン審査が通りにくくなる可能性

キャッシングを頻繁に利用したり、返済が遅れたりすると、個人の信用スコアに悪影響を与える可能性があります。信用スコアは、将来的に他のローンやクレジットカードを利用する際に重要な指標となります。

スコアが低下すると、ローン審査に通りにくくなったり、利用できるクレジットカードの限度額が減少したりすることがあります。信用スコアの低下は長期的な金融活動に悪影響を及ぼすため、キャッシングを利用する際には、計画的な返済と適度な利用が求められます。

4. 心理的負担

- 債務を抱えることによるストレス

- 返済に追われる生活のリスク

キャッシングを利用することで、心理的な負担が増える可能性があります。借金を抱えること自体がストレスの原因となり、特に返済が順調に進まない場合、そのプレッシャーが日常生活に影響を与えることがあります。

また、返済に追われる生活は、精神的な余裕を奪い、さらなるストレスを引き起こすリスクがあります。このような心理的負担は、健康や人間関係にも悪影響を与える可能性があるため、キャッシングの利用には慎重な判断が必要です。

5. 追加コスト

- ATM手数料や振込手数料などの付随コスト

- ひとつひとつは小さいがしっかり理解しておく必要がある

キャッシングを利用する際には、借入金額や利息以外にも追加コストが発生することがあります。例えば、ATMから現金を引き出す際の手数料や、振込手数料などが挙げられます。

これらの費用は、借入金額に対して比較的小さいものの、頻繁にキャッシングを利用すると累積して大きな負担となる可能性があります。こうした付随コストは、キャッシングの総コストを増加させる要因となるため、利用前にしっかりと確認しておくことが重要です。

キャッシングを利用する際は、これらのメリットとデメリットを十分に検討し、自身の経済状況に合わせて慎重に判断することが重要です。緊急時の一時的な利用に留め、長期的な資金需要には別の方法を検討するのが賢明です。

賢いキャッシングの使い方

キャッシングは適切に利用すれば有用なツールになりますが、慎重な使用が求められます。以下に、賢い使い方のポイントをまとめます。

| ポイント | 内容 | 注意点 |

|---|---|---|

| 緊急時の利用 | 予期せぬ出費(急な修理費、医療費など)に限定。日常的な支出や贅沢品の購入には避ける。 | 日常の出費に使うと返済が困難になり、負担が増えるリスクがある。 |

| 計画的な返済 | 借入前に返済計画を立て、収入と支出のバランスを考慮。早期返済を心がける。 | 計画的な返済を怠ると、利息が増えて借金が長期化するリスクがある。 |

| 代替手段の検討 | 貯蓄、家族や友人からの借入、クレジットカードの分割払いを検討。 | 代替手段を検討せずにキャッシングを使うと、無駄な利息が発生する可能性がある。 |

| 金利の比較 | 複数の金融機関の金利を比較し、キャンペーンの低金利を活用。 | 金利が高いと返済額が大きくなるため、必ず比較することが重要。 |

| 借入額の最小化 | 必要最小限の金額のみを借入れ、余分な借入は避ける。 | 必要以上の借入をすると、無駄な利息が増える。 |

| 返済能力の正確な把握 | 月々の返済可能額を計算し、将来の収入変動も考慮した計画を立てる。 | 返済能力を超えた借入れは返済困難につながる。 |

| 複数の借入れを避ける | 一つの借入れに集中し、返済管理を簡略化する。 | 複数の借入れは返済管理が複雑になり、延滞リスクが増える。 |

緊急時の利用

- 予期せぬ出費(急な修理費、医療費など)に限定

- 日常的な支出には使用しない

- 贅沢品の購入などには避ける

キャッシングは、予期せぬ出費が発生した際に迅速に対応できる便利な手段ですが、その利用は緊急時に限定することが賢明です。例えば、急な修理費や医療費など、生活に不可欠な支出に対応するために利用するのは合理的ですが、日常的な支出や贅沢品の購入には避けるべきです。

こうした場合、キャッシングに頼りすぎると、返済が困難になり、経済的な負担が増えるリスクがあります。緊急時以外での利用を避けることで、キャッシングを健全に活用することができます。

計画的な返済

- 借入前に詳細な返済計画を立てる

- 収入と支出のバランスを考慮

- できるだけ早期の返済を心がける

計画的な返済を行うことは、キャッシングを利用する際に最も重要なポイントの一つです。借入前に詳細な返済計画を立て、収入と支出のバランスをしっかりと考慮することで、返済に無理が生じないようにします。

特に、できるだけ早期に返済を完了することを心がけることで、利息の負担を軽減し、借金が長期化するリスクを減らすことができます。計画的な返済は、キャッシングを賢く利用するための基本的なステップです。

代替手段の検討

- 貯蓄の活用

- 家族や友人からの借入

- クレジットカードの分割払いの利用

キャッシングを利用する前に、他の代替手段を検討することも重要です。まずは、緊急時のために貯蓄を活用することを考えましょう。また、家族や友人からの借入れも一つの選択肢です。これにより、利息の負担を避けることができます。

さらに、クレジットカードの分割払いなど、キャッシング以外の手段で必要な資金を調達する方法も検討すべきです。こうした代替手段を考慮することで、より経済的な負担を軽減し、キャッシングに頼りすぎることを防ぐことができます。

金利の比較

- 複数の金融機関の金利を比較

- キャンペーン期間中の低金利を活用

キャッシングを利用する際には、複数の金融機関の金利を比較することが重要です。金利は借入れのコストに直接影響するため、少しでも低い金利のサービスを選ぶことで、返済時の負担を軽減することができます。

また、金融機関によってはキャンペーン期間中に金利が一時的に低くなる場合があるため、そうした機会を活用するのも賢い選択です。金利の比較をしっかりと行うことで、より有利な条件でキャッシングを利用することが可能になります。

借入額の最小化

- 必要最小限の金額のみ借入

- 余分な借入は避ける

キャッシングを利用する際には、借入額を必要最小限に抑えることが重要です。必要以上の金額を借りると、その分利息も増え、返済負担が大きくなるため、借入はあくまで本当に必要な金額に限定すべきです。

また、余分な借入を避けることで、無駄なコストを抑え、返済を計画的に進めることができます。借入額を最小限にすることで、キャッシングの利用がより安全で健全なものになります。

返済能力の正確な把握

- 月々の返済可能額を正確に計算

- 将来の収入変動も考慮

キャッシングを利用する前に、自分の返済能力を正確に把握することが不可欠です。月々の収入と支出をしっかりと計算し、どの程度の金額を返済に充てることができるのかを明確にしておく必要があります。

また、将来的な収入の変動も考慮に入れ、無理のない返済計画を立てることが大切です。返済能力を正確に把握することで、借入れが過剰にならず、返済が困難になるリスクを減らすことができます。

複数の借入れを避ける

- 一つの借入れに集中

- 複数の借入れは返済管理が複雑になるリスクあり

複数のキャッシングやローンを同時に利用することは、返済管理が複雑になるリスクが高まるため避けるべきです。一つの借入れに集中し、返済を計画的に行うことで、無理なく返済を進めることができます。

複数の借入れを抱えると、それぞれの返済日や金額が異なり、管理が煩雑になるだけでなく、返済忘れや延滞のリスクも増加します。これを防ぐためには、一度に複数の借入れを行わないよう心がけることが重要です。

キャッシングと信用スコアの関係

キャッシングを利用する際に重要な要素の一つが「信用スコア」です。信用スコアは、個人の信用力を数値化したもので、金融機関が貸付やクレジットカードの審査時に参考にする指標です。キャッシングの利用が信用スコアにどのように影響するのかを理解することで、より健全な金融活動を行うことが可能になります。

信用スコアとは

信用スコアは、個人の信用状況を数値化したもので、金融機関が貸付やクレジットカードの審査時に利用します。信用スコアは主に以下の要素で構成されています。

- 支払い履歴: 過去の返済状況や遅延の有無

- 借入状況: 現在の借入額や利用限度額の使用率

- クレジット履歴の長さ: クレジットカードやローンの利用期間

- 新規信用活動: 新しく申請したクレジットカードやローンの数

- 種類別信用: クレジットカード、住宅ローン、自動車ローンなどの多様性

まず、支払い履歴は過去の返済状況や遅延の有無を示し、返済を期限通りに行っているかどうかが評価されます。次に、借入状況では現在の借入額や利用限度額の使用率が重要視されており、借入額が多すぎないかどうかが判断基準となります。

クレジット履歴の長さは、クレジットカードやローンの利用期間を指し、長期間にわたって安定して利用しているほど高く評価されます。また、新規信用活動では、新しく申請したクレジットカードやローンの数が考慮され、短期間に多くの申請を行うと信用スコアに一時的な低下をもたらす可能性があります。

最後に、種類別信用では、クレジットカード、住宅ローン、自動車ローンなど異なる種類の信用商品をバランスよく利用しているかが評価され、多様な信用履歴が高評価につながります。これらの要素が総合的に評価されることで、個人の信用力が数値として表現され、キャッシングを利用する際の重要な指標となります。

信用スコアの範囲

300 ≤ 信用スコア ≤ 850

一般的に、信用スコアは300点から850点の範囲で評価されます。スコアが高いほど信用力が高く、低いほど信用力が低いとされます。日本では、信用情報機関によってスコアの算出方法が異なるため、正確な数値は各機関によって異なりますが、基本的な概念は共通しています。

信用スコアの重要性

信用スコアは、以下のような金融取引において重要な役割を果たします。

- ローンの審査: 低金利での融資を受けやすくなる

- クレジットカードの申請: 利用限度額や特典の充実

- 賃貸契約: 賃貸物件の契約時に信用力が評価される場合がある

- 就職活動: 一部の職種では信用情報が審査されることも

キャッシングを利用する際に重要な「信用スコア」について理解することは、健全な金融活動を維持するために不可欠です。信用スコアは、支払い履歴、借入状況、クレジット履歴の長さ、新規信用活動、種類別信用といった要素から構成され、300点から850点の範囲で評価されます。高い信用スコアはローンやクレジットカードの審査で有利に働き、低金利や高い利用限度額を得やすくします。

一方、信用スコアが低下すると、借入れの条件が厳しくなり、金融取引が難しくなる可能性があります。そのため、キャッシングを利用する際は、信用スコアへの影響を考慮し、計画的かつ責任ある利用を心がけることが重要です。

キャッシングと多重債務のリスク

キャッシングは急な資金需要に応える便利な手段ですが、利用方法を誤ると多重債務に陥るリスクが高まります。この問題を未然に防ぐため、多重債務のリスクについて理解し、適切な対策を講じることが重要です。

多重債務とは?

多重債務とは、複数の金融機関やクレジットカード会社から借入れを行い、返済が困難になる状態を指します。以下のような状況が、多重債務の典型例です。

借入金額が返済能力を超過している。

返済のために新たな借入れを繰り返している。

利息負担が元金返済を圧迫し、返済が長期化している。

これらの状態に陥ると、経済的な負担が雪だるま式に増加し、最終的には生活基盤の維持が困難になるケースもあります。

多重債務に陥る主な原因

計画性のない借入れ

必要以上の借入れや、返済計画を立てずに利用することが主な原因となります。

高金利商品の利用

クレジットカードのキャッシング枠や消費者金融の借入れは、金利が高い場合が多く、返済総額が膨らみやすいです。

返済遅延

延滞による遅延損害金が発生し、さらに返済負担が増加します。

借入先の分散

複数の金融機関やサービスから借入れを行うことで、返済日や金額の管理が複雑になり、支払漏れや延滞を引き起こすリスクがあります。

多重債務を防ぐための対策

借入額の管理

借入額は必要最小限に抑え、収入の範囲内で返済可能な金額に限定しましょう。

返済計画の立案

借入前に詳細な返済計画を立て、返済期間や毎月の返済額を明確にすることが重要です。

金利の低いサービスの利用

銀行系カードローンなど、金利が比較的低いサービスを検討しましょう。

相談窓口の活用

借金が複数にわたる場合、金融庁が提供する「多重債務相談窓口」や弁護士・司法書士による債務整理サービスを検討してください。

債務整理という選択肢

もし多重債務に陥った場合には、以下のような債務整理の手段があります。

任意整理: 弁護士や司法書士を通じて、貸金業者と返済条件を交渉する方法。

個人再生: 裁判所を通じて借金の減額や返済計画の変更を行う方法。

自己破産: 借金の返済義務を免除するための手続き。

これらの手段を利用することで、生活の再建が可能になる場合があります。